100%.

Questa è la probabilità di essere nel pieno di una recessione ufficiale negli USA, in Europa e chissà in quante altre aree.

Lunga quanto?

Forse la più rapida di sempre, specie in rapporto ai picchi impressionanti di disoccupazione?

Chiediamolo a Hertz, salvata dalla FED, che quindi con questa mossa fa del bene ai lavoratori ma rafforza negli investitori e negli speculatori il concetto astruso che qualunque colpa, errore o peccato verranno lavati via dalla liquidità.

Chiediamolo alle case automobilistiche, da cui chissà se Hertz si fornirà più.

Chiediamolo al 25% di bar e ristoranti chiusi o sul punto di esserlo (una stima ufficiale ma realistica e non solo italiana) e a tutti quelli – everyday’s people, piccole aziende – che popoleranno la prossima impennata dei default.

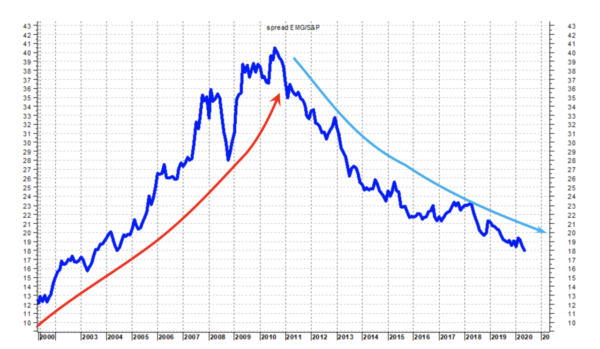

Il primo ventennio del Ventunesimo secolo è diviso in due parti, come mostra bene questo grafico.

Nella prima decade i Mercati Emergenti si rafforzano profondamente contro lo S&P500: il dollaro si indebolisce e le esportazioni salgono. Poi cambia qualcosa. Dopo l’inizio del QE, l’America si riporta a casa quasi tutto il delta, il dollaro si rafforza, le economie crescono poco e male. Fino al COVID-19.

Il grande patto di non belligeranza iniziale era molto semplice: tu, Cina, mi acquisti il debito e io, America, ti lascio campo aperto e ti garantisco un mercato terminale sempre caldo e ben nutrito di credito per i tuoi prodotti di esportazione. Quello che è successo negli ultimi due anni è stato un cambio di rotta. Il sospetto che potrebbe venire all’osservatore smaliziato è che questo cambio di rotta non sia stato innescato direttamente dagli USA, quanto piuttosto sia stato un tentativo di difesa anticipata rispetto a un possibile cambio di rotta della Cina sul debito americano, visto progressivamente come sempre meno sostenibile. Il tutto nel nome del vecchio adagio “La miglior difesa è l’attacco”.

Vero o non vero, nessuno di noi umani normali può sapere cosa questo possa avere innescato. Quello che vediamo e che interessa è l’effetto sui mercati: e l’effetto – relativamente ad alcune asset class – è ormai prossimo a un punto di svolta.

La Grande Storia della Eterna Deflazione, su cui si basano le strategie e le “vision” di investimento di quasi tutti i grandi player finanziari, è agli sgoccioli. Potrebbe anzi essere già in fase embrionale di ribaltamento.

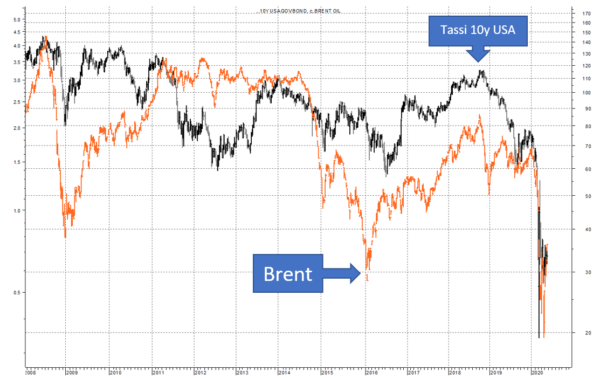

Se si confrontano i grafici di Brent e Tassi a 10y USA, non si può non notare una correlazione. E se – come è probabile – il petrolio è sui minimi, diventa molto poco semplice la storia dei tassi negativi sul 10 anni USA.

Alcune importanti sacche di mercato che si basano sulla “supereasy money” (vedi molta private equity d’assalto e molta grande tecnologia, simboleggiata dal NASDAQ a 10000) potrebbero essere sulla cuspide di un “Sell of A Generation”, se non in termini assoluti certo in termini di forza relativa contro diversi altri settori e mercati. Sappiamo che è un concetto molto, molto difficile da mandare giù, come sempre accade su tutti i punti di svolta.

In effetti, il mercato azionario è proprio quello sul quale ci sono le maggiori difficoltà di interpretazione a causa della ben nota influenza dell’intervento delle Banche Centrali, ormai i maggiori player attivi di mercato compratori di ETF e quindi per sinergia meccanica delle macrocap, FAANG, Microsoft, Tesla ecc.. Difficile pensare a un arresto immediato della corsa, anche se alcuni segnali (il ritorno in forze dei piccolissimi speculatori, il calo dei volumi, sono segnali di allarme statistico). Più facile che il mercato diventi rotazionale e complesso, con un ritorno di interesse (se le cose andranno bene) su mercati e settori veramente cheap (Russia? Brasile?).

È invece abbastanza chiaro quello che è successo sui mercati obbligazionari, specialmente su quello americano che appare ormai scontare uno scenario di tassi negativi con massa monetaria in esplosione che non può non essere visto come una forma di violenza latente nei confronti del mercato (ti regalo i soldi? E allora compra qualunque cosa ti vendo) e esplicita verso il principale acquirente di debito USA, cioè la Cina. Anche se il recentissimo calo dello Yuan può essere visto come contromossa: tu, USA, mi tagli gli interessi? E io, Cina, rendo la mia merce più competitiva col cambio. Ovviamente non è così semplicistico, ma credo che renda l’idea.

La dissuasione della politica finanziaria americana nei confronti della Cina può apparire simile alla dissuasione che la BCE ha tentato nei confronti delle banche europee e cioè basta, da adesso in avanti voi non potete più pensare di campare sui rendimenti che io vi offro praticamente senza rischio. Adesso andiamo sottozero e vediamo come impiegate il denaro. Una bella lotta in entrambi i casi, tutt’altro che finita.

A nostro avviso siamo entrati in un campo minato, dove non esistono certezze e dove – mai come adesso – i mercati sono intrappolati nell’incoerenza come il gatto vivo (i mercati) e contemporaneamente morto (le economie) nella scatola di Schrödinger, guidati da decisioni che trascendono profondamente la pura natura economica. L’effetto più visibile di questa situazione è proprio a livello della struttura ciclica – distorta da questo evento – e delle curve di regressione lineare dei modelli di allocazione, che a partire da febbraio in avanti si sono rigirate al ribasso non promettono certamente rendimenti eclatanti in termini di trend direzionale almeno fino al quarto trimestre.

Noi stiamo studiando da tempo questi problemi operativi. Un mercato arriva sul top mentre (ovviamente) è al rialzo su un modello direzionale e arriva su un minimo mentre è al ribasso. È difficile creare un modello che univocamente riesca a segnalare una fase direzionale e un punto di inversione controtendenza, senza perdere una eventuale coda del movimento: questo è quello che si chiama trade-off, se vuoi una cosa devi rinunciare a un’altra. Sulla base delle statistiche in nostro possesso, possiamo dire che alcune classi di asset che in questo momento sono di gran moda (e ancora al rialzo) risultano invece rischiose, specie nella assunzione di nuove posizioni. Parliamo dei T Bond americani, dei titoli auriferi e di diversi titoli della grande tecnologia americana. Su questi asset molto “à la pàge” si notano scostamenti veramente importanti dalle deviazioni standard e livelli di avidità rampante, dovuta alla percezione (ma anche alla necessità) di trovare degli asset dove collocare la liquidità e che permettano di recuperare le perdite. E attenzione: se finiscono i tassi reali negativi, può avere una bella battuta di arresto anche l’Oro, uno dei pochi asset che sono in un vero Bull Market. Cominciano ad essere interessanti, come detto, certi settori e certi paesi ma anche certe asset class obbligazionarie, che pagano cedole assai buone, contro il rischio (nessun pasto è gratis) di qualche default. Ma se non si fanno singole scelte e si sta con l’asset class, il rischio è ben distribuito e assorbito. E chi vuole si tenga invece lo zero o l’uno virgola dei governativi: da italiani, confidiamo che i Nostri per una volta, spinti dai miliardi europei e dal timore che altre mazzate risveglino la classe (social) media e (social) medio bassa e portino a proteste assai poco social, facciano la scelta giusta e taglino le tasse. Il che farebbe molto, molto bene ai mercati.

Questo post è stato pubblicato la prima volta sul blog francescocaruso.net il 4 giugno 2020: Cronache Superciclo | Mese 131

Tenetemi aggiornato