I mercati sono macchine per deludere. Oltretutto, hanno il pessimo vizio di avere sempre ragione loro. Gli investitori, a tutti i livelli, cercano di attaccarli senza rispettarli (parleremo in altra sede dell’Arroganza, vizio principe dell’investitore) e soprattutto senza conoscerne alcuni meccanismi fondamentali. A prescindere dal tipo di approccio utilizzato, vi sono due tipi di Errori Fatali in cui si può incorrere nel confronto con i mercati finanziari:

- il primo è sottostimare le anomalie (esempio tipico: “Non può scendere” o “Non può andare ancora più in basso…”);

- il secondo è non aver fiducia in ciò che si vede (esempio: “Sembro l’unico a voler comprare, avrò torto?”).

Il primo Errore Fatale ha a che fare con un peccato di orgoglio, mentre il secondo ha a che fare con la scarsa fiducia nel proprio metodo di lavoro. Entrambi portano con sé danni pesanti, sia a livello finanziario che psicologico. La sintesi del primo Errore Fatale è la Legge della Rovina Statistica.

Se da un capitale iniziale di 100 Euro si perde il 50%, si resta con 50 euro (100-(100*50/100)=50). Ma se, partendo da 50 euro, si riguadagna la stessa percentuale che si è persa – ovvero il 50% – si torna solo a 75 euro (50+(50*50/100)=75). La Legge della Rovina Statistica dimostra che la possibilità di recupero del valore iniziale del capitale perduto è inversamente proporzionale alla perdita.

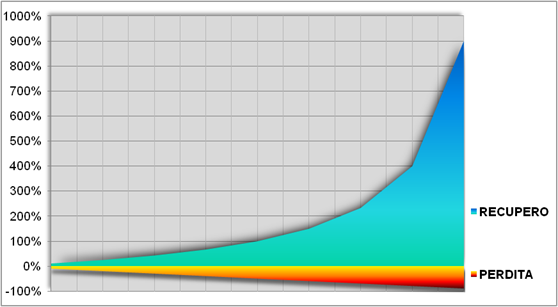

Questa semplice relazione (insieme a quella indicata nelle pagine successive, relativa all’interesse composto) andrebbe spiegata agli studenti di tutte le scuole e ribadita dalle medie in avanti, per prepararli a essere almeno risparmiatori e investitori consapevoli. Per comprendere meglio il concetto, ecco una tabella che mette in relazione la perdita iniziale di capitale con il recupero necessario per ripristinare il capitale iniziale.

| Perdita | Recupero necessario per tornare al capitale iniziale |

| -10% | 11% |

| -20% | 25% |

| -30% | 43% |

| -40% | 67% |

| -50% | 100% |

| -60% | 150% |

| -70% | 233% |

| -80% | 400% |

| -90% | 900% |

La relazione tra le due grandezze può anche essere visualizzata in un grafico.

Quando si perde denaro, ci si ritrova con un capitale inferiore con cui lavorare. Per riguadagnare il denaro perso, è necessario realizzare una performance percentuale decisamente superiore a quella che si è appena persa. Perdere denaro è di per sé negativo, ma ancor peggio è perderne tanto da pregiudicare definitivamente la chance di proseguire nell’attività di investitore. Risulta di fondamentale importanza, quindi, assumere un comportamento costante adottando tecniche di protezione del capitale, che non devono in alcun modo essere disattese. Pochissimi investitori capiscono fino in fondo questo semplice concetto matematico, che è alla base dell’erosione progressiva di molti patrimoni. Per fare un semplice esempio, l’indice italiano è sceso tra il 2000 e il 2012 da 50000 a 12300, perdendo i ¾ del proprio valore. Ora, nonostante abbia guadagnato oltre l’80% dai minimi (quindi la stessa percentuale precedentemente perduta) è solo a 23000, il che significa che non sarebbe sufficiente un ulteriore raddoppio dell’indice dal livello attuale per raggiungere il massimo del 2000. Ma se un indice, azionario o obbligazionario, tende nel tempo a rispettare certi criteri di valore e le probabilità del suo azzeramento sono pressoché nulle, lo stesso non vale per un singolo investimento (esempio: una singola azione o un singolo bond). Per quanto improbabile, nessuno può escludere in maniera aprioristica il fallimento o l’azzeramento di quasi qualunque investimento, specie di un singolo asset, nel qual caso il valore di ciò che si è investito in quell’asset tende a un irrecuperabile zero. Questo è uno dei motivi per cui la diversificazione del proprio portafoglio è una delle basi essenziali per il mantenimento di un profilo di rischio accettabile e per la diminuzione della probabilità di subire un evento traumatico (quello che Nassim Taleb definisce “Cigno Nero”). Esempio matematico. Ipotizziamo che ci siano quattro classi di asset correlate al 50% (fattore di correlazione: 0.5) e che ciascuna di queste classi di asset abbia una probabilità del 10% di dimezzarsi. Posso investire in una, due, tre o in tutte e quattro le tipologie di asset. Come varia il mio rischio di perdita?

| Numero di asset |

Possibilità di dimezzamento |

| 1 asset | 10% = 1/10 |

| 2 asset | 10%*10%/0.5 = 1/50 |

| 3 asset | 10%*10%*10%/0.25 =1/250 |

| 4 asset | 10%*10%*10%*10%/0.125 = 1/1250 |

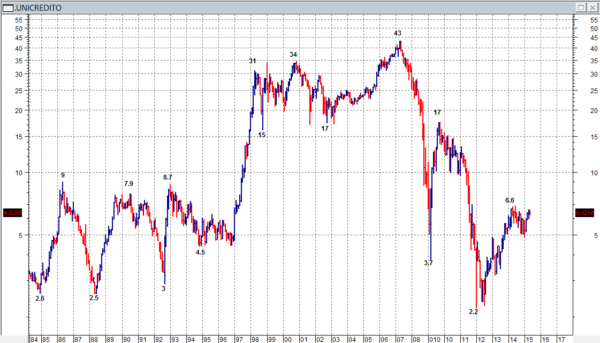

Investendo quindi in quattro asset decorrelati, riduco enormemente le probabilità statistiche di subire una perdita importante. Vediamo un esempio concreto, preso dalla storia recente di una blue chip italiana: Unicredito.

Questo è il grafico mensile di Unicredito dal 1984 a inizio 2015. I pivot points (i massimi e minimi che sono stati seguiti da grandi movimenti) sono stati arrotondati per semplicità. Come si vede, gli swings del prezzo sono impressionanti: le variazioni percentuali sono sintetizzate in questa tabella.

| DA: | A: | Variazione % |

| 9 | 2.5 | -72% |

| 2.5 | 7.9 | 216% |

| 7.9 | 3 | -62% |

| 3 | 8.7 | 190% |

| 8.7 | 4.5 | -48% |

| 4.5 | 31 | 589% |

| 31 | 15 | -52% |

| 15 | 34 | 127% |

| 34 | 17 | -50% |

| 17 | 43 | 153% |

| 43 | 3.7 | -91% |

| 3.7 | 17 | 359% |

| 17 | 2.2 | -87% |

| 2.2 | 6.6 | 200% |

Anche ipotizzando di sapere che le quotazioni a 2.2 fossero su un minimo (cosa impossibile a priori), per ritornare a 17, cioè sul massimo di fine 2009 da cui è partita l’ultima discesa, Unicredito dai prezzi attuali dovrebbe riguadagnare oltre il 250%. Per tornare invece sul massimo assoluto del 2007, dovrebbe guadagnare oltre 600%. Si tratta di variazioni enormi. Ma si tratta anche di variazioni allettanti. In ogni modo, si tratta di variazioni che – se mai avverranno – richiederanno periodi indecifrabili per avvenire: magari per alcune pochi mesi e per altre decenni. Nessuno lo sa. Ma se ci mettiamo nei panni di un cassettista che avesse acquistato tra il 1997 e il 2008, gran parte dell’appeal di queste fantastiche variazioni scomparirebbe e l’investitore si troverebbe a dover sperare in rialzi monstre per tornare semplicemente ai propri livelli di acquisto. Sui mercati, la speranza è un lusso. Tutti quelli che hanno acquistato Unicredito negli ultimi 25 anni, sostenuti da motivazioni perfettamente razionali o da pura intuizione o da altro, nel giorno di Gennaio 2012 in cui il titolo scende a 2.2 euro stanno perdendo. Alcuni, poi, stanno perdendo molto. La Legge della Rovina Statistica è una dura maestra. In realtà, guardando il grafico si capisce come solo chi ha acquistato il titolo in determinate fasce di tempo e di prezzo – ammesso che abbia poi tenuto il titolo per un certo periodo e che l’abbia saputo vendere con profitto – ha veramente “colto l’attimo”, inteso come buy opportunity insieme tattica e strategica. I mercati sono infinitamente più difficili e raffinati di quanto si pensi nella loro arte di deludere. Acquistare a un prezzo “x”, per quanto basso, quindi non garantisce alcun vantaggio. E’ vero che si acquista a “prezzi bassi” in relazione alle quotazioni storiche, ma nessuno può garantire che il prezzo non si dimezzi ulteriormente (nel qual caso sarebbe necessario un incremento del 100% solo per tornare sui prezzi di acquisto che sembravano una imperdibile occasione) o perda il 75% dal momento del vostro acquisto, nel qual caso l’incremento per tornare alla pari, senza tener conto del crollo di autostima, sarebbe del 300%. Questa riflessione porta alla conclusione che il prezzo, inteso come valore numerico e in quanto mera rappresentazione formale di un valore la cui determinazione è, a sua volta, basata su dati che possono essere incompleti o manipolati o male interpretati, non può essere di per sé e in modo autarchico la discriminante decisionale su cui si basa una scelta operativa. Il prezzo contiene in sé tutte le informazioni disponibili e necessarie: ma da solo è privo di significato. Deve essere comunque ben chiaro, a chi si accinge ad operare sui mercati, che il punto fondamentale da tenere a mente è la protezione e la salvaguardia del proprio capitale, ottenibile attraverso la diversificazione e l’investimento in classi di asset piuttosto che in asset singoli (molto più vulnerabili). Solo se riuscirete a non diminuire l’efficienza del vostro capitale potrete sperare di rimanere abbastanza a lungo sul mercato per poter continuare ad operare. Se vi convincerete di questo, se lo riterrete assai più importante del cercare disperatamente un guadagno, presi da una frenesia che è assai simile a quella che assale i giocatori di azzardo, allora sarete a buon punto.

Questo post è stato pubblicato la prima volta sul blog francescocaruso.net il 19 maggio 2015: La Legge della Rovina Statistica